Domanda autonoma, crescita ed investimenti

– See more at: http://www.economiaepolitica.it/politiche-economiche/domanda-autonoma-crescita-ed-investimenti/#sthash.QSd1lnAs.dpuf

- Recenti sviluppi del dibattito sull’austerità: implicazioni di policy e lezioni per la macroeconomia applicata

Recenti lavori empirici,[1] a partire da uno studio realizzato nel 2011 da tre economisti del Fondo Monetario Internazionale, hanno mostrato in maniera convincente come misure di consolidamento fiscale abbiano un effetto fortemente e univocamente negativo sull’economia. Questi studi hanno assestato un durissimo colpo, almeno negli ambienti accademici, alla favola della ‘austerità espansiva’, secondo la quale l’austerity beneficierebbe la crescita trasmettendo fiducia al settore privato. I tre ricercatori dell’FMI hanno sottoposto a riesame critico alcuni precedenti lavori, secondo i quali il moltiplicatore fiscale sarebbe negativo e quindi l’austerità favorirebbe la crescita – con particolare riferimento a un influente studio pubblicato nel 2010 dagli economisti italiani Alberto Alesina e Silvia Ardagna.[2] Guajardo, Leigh e Pescatori (autori dello studio FMI) mostrano che questi risultati ‘pro-austerità’ sono fortemente distorti, perchè non tengono conto di quella che gli economisti chiamano ‘endogeneità’. Il termine tecnico non deve spaventare, perchè la sostanza è semplice: le misure di austerità tendono ad essere imposte durante la fase più negativa del ciclo economico, quando il deficit pubblico raggiunge il suo picco. E le recessioni cicliche tendono ad essere seguite, ‘per costruzione’, da un ritorno alla crescita. Se non si tiene conto di questo nel misurare l’impatto dell’austerità, si confonde una ripresa di tipo ciclico con un fantomatico ‘effetto positivo’ dell’austerità – anche quando l’austerità ha al contrario indebolito tale ripresa.

Nel tentativo di ovviare a questo problema, gli economisti FMI hanno usato un approccio di tipo ‘storico-narrativo’: analizzando documenti di policy identificano episodi in cui politiche di consolidamento fiscale sono state attuate per motivi puramente politici-ideologici, e non in reazione ad una contrazione dell’economia. Questi episodi, essendo presumibilmente esogeni rispetto al ciclo economico, consentirebbero di stimare il reale impatto dell’austerità. Nel gergo degli economisti, questi episodi di austerità ‘esogena’ sono utilizzati come una ‘variabile strumentale’ per stimare il moltiplicatore della politica fiscale. Un successivo paper, realizzato dai macroeconomisti americani Oscar Jordà e Alan Taylor, ha ulteriormente raffinato la tecnica dal punto di vista econometrico.[3] Questo metodo alternativo, ragionevolmente considerabile più corretto, pur se applicato esattamente allo stesso campione usato dagli studi ‘pro-austerità’, produce risultati radicalmente diversi: l’effetto dell’austerità sull’economia è nettamente e univocamente recessivo. Secondo i risultati di Jordà e Taylor, un consolidamento fiscale di un punto di PIL riduce il reddito nazionale dell’1,1% nei successivi quattro anni in un’economia in piena occupazione, e del 2,5% in un paese in recessione. Il moltiplicatore della politica fiscale è maggiore di uno.

Il messaggio – oltre a quello, fondamentale, di policy – è che metodi standard che gli economisti usano da decenni (come ‘controlli lineari’ e modelli VAR) non sono in realtà adeguati nei lavori di macroeconomia applicata: servono strategie esplicite per evitare la distorsione da endogeneità. In gergo econometrico, servono buone ‘variabili strumentali’, per identificare variazioni esogene nelle variabili di cui si vuole valutare l’impatto.

- La domanda autonoma e il modello del ‘Supermoltiplicatore’

Stimolati da questo dibattito, abbiamo cercato di usare questo tipo di approccio per stimare il moltiplicatore della cosiddettà ‘domanda autonoma’, che comprende la spesa pubblica ma anche altre componenti. L’obiettivo principale del nostro esercizio è di sottoporre a verifica empirica il modello del Supermoltiplicatore Sraffiano (Serrano, 1995; Freitas e Serrano, 2015). In breve, secondo questo modello, prodotto e reddito di un paese sono guidati dalle componenti autonome della domanda aggregata: spesa pubblica, esportazioni e consumo autonomo (tra cui l’acquisto di case), quest’ultimo finanziato dall’emissione di nuovo credito. L’intuizione è piuttosto semplice: nell’ambito di una visione Keynesiana della crescita, secondo la quale è la domanda che determina l’offerta, all’interno della domanda aggregata stessa si possono distinguere due componenti. Una parte è indotta, segue cioè l’andamento del reddito interno: l’investimento, effettuato per dotare l’economia dello stock di capitale necessario a soddisfare la domanda attese, ed i consumi finanziati da salari e profitti. Un’altra parte è invece autonoma e determina l’andamento del reddito interno: esportazioni, che dipendono principalmente dal reddito dei paesi che importano i prodotti nazionali; la spesa pubblica, che rappresenta una misura discrezionale di policy; i consumi autonomi, finanziati attraverso la creazione ex nihilo di nuovo debito.

- Correlazione di lungo periodo tra domanda autonoma e PIL

La Figura 1, qui sotto, mostra che in prima battuta la crescita di lungo periodo della domanda autonoma appare fortemente correlata alla crescita del PIL nel nostro campione (composto da cinque paesi OCSE: USA, Francia, Germania, Italia e Spagna; vedi Girardi e Pariboni, 2015 per tutte le informazioni relative alla costruzione del dataset). Il grafico mette in relazione le variazioni decennali del PIL e della domanda autonoma nei cinque paesi considerati.

Figura 1: Correlazione tra variazioni decennali del PIL e della domanda autonoma

Quella mostrata in Figura è però una semplice correlazione: non dimostra alcun nesso di causalità. Potrebbe essere la crescita economica a determinare la crescita della domanda autonoma; o fattori terzi potrebbero influenzare entrambe le variabili. Per questo motivo il nostro obiettivo è di stimare il moltiplicatore della domanda autonoma, cioè l’impatto causale di quest’ultima sul PIL.

- L’effetto causale della domanda autonoma

Nello stimare l’impatto della domanda autonoma, tuttavia, dobbiamo tenere conto di importanti problemi di endogeneità. La spesa pubblica varia in base al ciclo economico, per via degli stabilizzatori automatici e dei problemi evidenziati dagli studi di cui sopra; il credito al consumo segue le variazioni pro-cicliche nella propensione al rischio delle banche (e all’indebitamento delle famiglie); neanche l’export può essere considerato del tutto indipendente dalle dinamiche economiche: ad esempio un paese in recessione può guadagnare competitività tramite la deflazione, oppure può perderla per l’impatto negativo sulla produttività.

Abbiamo provato a mitigare questi problemi utilizzando un approccio basato su variabili strumentali. In altre parole, abbiamo cercato di isolare quelle componenti della domanda autonoma la cui variazione può essere considerata indipendente dal ciclo economico, e può quindi essere usata per stimare in modo non distorto il suo impatto sul PIL. Abbiamo quindi utilizzato delle variabili che influenzano in modo rilevante la domanda autonoma, ma non appaiono determinate dallo stato dell’economia. Le nostre variabili strumentali sono: (1) la spesa militare; (2) la crescita della domanda interna USA, per quanto riguarda i paesi europei; (3) un indice che misura le restrizioni commerciali imposte da Canada e Messico (i due principali mercati di sbocco), per quanto riguarda gli Stati Uniti. Le assunzioni su cui si basa la nostra strategia di stima sono quindi che (a) la spesa militare è una componente della domanda autonoma che viene determinata in base a criteri non-macroeconomici ma strategico-militari;[4] (b) il ciclo economico USA influenza le esportazioni dei paesi europei ma non è causato dalla situazione macroeconomica dei singoli paesi europei (ma non assumiamo il contrario, perchè la prima economia mondiale può ben influenzare il ciclo economico nei singoli paesi Europei); (c) le politiche commerciali di Canada e Messico rispondono a esigenze interne e geopolitiche, non correlate al ciclo economico USA. Queste assunzioni, che a noi sembrano ragionevoli, possono essere ovviamente oggetto di dibattito. La nostra opinione è che queste variabili siano in larga parte ‘esogene’ rispetto al ciclo economico e che il loro utilizzo possa produrre stime perlomeno meno distorte, rispetto a lavori che non affrontano il problema.

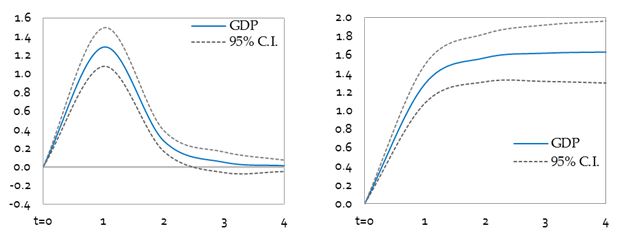

La figura 2 descrive sinteticamente i nostri risultati: un aumento di un euro della domanda autonoma aumenta il PIL di 1.3 euro nel corso del primo anno; nel giro di 4 anni l’effetto cumulato è di 1.6 euro. (Si noti come queste stime siano quantitativamente simili a quelle ottenute dagli studi sull’impatto della politica fiscale citati nel primo paragrafo.)

Figura 2: Moltiplicatore stimato della domanda autonoma (stima del modello 2SLS con effetti fissi)

Pannello di sinistra: impatto sulla crescita del PIL di una variazione unitaria della domanda autonoma;

Pannello di destra: effetto cumulato nei successivi 4 anni.

- Relazione tra domanda autonoma e quota degli investimenti

Abbiamo inoltre analizzato la relazione tra spese autonome e quota degli investimenti produttivi privati[5] sul PIL. Il modello del supermoltiplicatore prevede che accelerazioni della domanda autonoma producano incrementi della quota degli investmenti – necessari ad ampliare la capacità produttiva per accomodare l’aumento di domanda. Questo aspetto distingue il supermoltiplicatore da altri modelli di crescita trainata dalla domanda (come quelli di ispirazione neo-Kaleckiana), i quali prevedono che sia invece la crescita degli investimenti a provocare le successive variazioni del PIL.

In prima battuta, utilizziamo una analisi di c.d. Granger-causality. Verifichiamo cioè se variazioni nella domanda autonoma tendano ad essere seguite da variazioni nella quota degli investmenti – e viceversa. I risultati sono coerenti con le previsioni del modello: variazioni della domanda autonoma precedono variazioni della quota degli investimenti, e non viceversa. Anche questi risultati potrebbero però essere affetti da endogeneità: la crescita del Pil potrebbe causare le variazioni sia delle spese autonome sia degli investimenti. Per misurare l’effetto causale della domanda autonoma utilizziamo nuovamente le variabili strumentali introdotte nel paragrafo precedente. Questa analisi suggerisce che la spesa autonoma induce effettivamente gli investimenti produttivi. Un incremento dell’1% della crescita della domanda autonoma tende a causare un aumento di 0.6 punti di PIL della quota degli investimenti.

Figura 3: Effetto stimato di un incremento dell’1% della crescita della domanda autonoma sulla investment share (% sul PIL; stima del modello 2SLS con effetti fissi)

Pannello di sinistra: impatto sulla quota degli investimenti di una maggiore crescita della domanda autonoma dell’1%;

Pannello di destra: effetto cumulato nei successivi 4 anni.

- Considerazioni conclusive e sviluppi futuri

I risultati di questo lavoro in corso non sono ovviamente conclusivi. Molti miglioramenti possono essere apportati alla metodologia da noi utilizzata. In particolare, in una futura ricerca amplieremo la copertura spaziale e temporale del nostro dataset e cercheremo di affinare ulteriormente le nostre variabili strumentali. Tuttavia, alcuni risultati sembrerebbero particolarmente robusti: in particolare, la nostra analisi offre supporto ad una visione teorica secondo la quale è la domanda aggregata a determinare prodotto e reddito e non viceversa, come invece prescrive la teoria economica mainstream. Compatibilmente con i recenti lavori empirici sul moltiplicatore fiscale, i risultati della nostra analisi indicano che variazioni della domanda autonoma (spesa pubblica, esportazioni e consumi autonomi) hanno un forte effetto moltiplicatore. Abbiamo inoltre trovato evidenza del meccanismo di aggiustamento della capacità produttiva al livello di prodotto determinato dalla domanda aggregata, meccanismo attivato da variazioni dell’investimento produttivo. Si tratta di risultati, per quanto non conclusivi, certamente incoraggianti per un programma di ricerca sulle linee delineate da Pierangelo Garegnani, che aspiri a provare la validità del principio Keynesiano della domanda effettiva nel lungo periodo, e allo stesso tempo ad essere compatibile con una visione Classica della distribuzione del reddito, vista come ripartizione del Surplus tra classi sociali in base ai rapporti di forze ed a fattori storici, istituzionali e politici.

*Università di Siena e Università Roma Tre

Alesina, A. e S. Ardagna (2010), ‘Large changes in fiscal policy: Taxes versus spending’ in Tax Policy and the Economy, a cura di J.R. Brown, Chicago University Press.

Alesina, A. e R. Perotti (1995), ‘Fiscal expansions and fiscal adjustments in OECD countries’, Economic Policy.

Freitas, F. e F. Serrano (2015), ‘Growth rate and level effects, the stability of the adjustment of capacity to demand and the Sraffian supermultiplier’, Review of Political Economy.

Giavazzi, F. e M. Pagano (1990), ‘Can severe fiscal consolidations be expansionary? Tales of two small European countries’, NBER Macroeconomics Annual, Vol.5.

Giavazzi, F. e M. Pagano (1995), ‘Non-Keynesian effects of fiscal policy changes: international evidence and the Swedish experience’, Swedish Economic Policy Review.

Girardi, D. e R. Pariboni (2015), ‘Autonomous demand and economic growth: some empirical evidence’, Working Paper del Centro Sraffa no. 13.

Guajardo, J., Leigh, D. e A. Pescatori (2011), ‘Expansionary Austerity: New International Evidence’, IMF Working Paper 11/158, disponibile al link https://www.imf.org/external/pubs/ft/wp/2011/wp11158.pdf, pubblicato nel 2014 su Journal of the European Economics Association con lo stesso titolo.

Jordà, O. e A.M. Taylor (2013), ‘The time for austerity: estimating the average treatment effect of fiscal policy’, NBER Working Paper No.19414, disponibile al link www.nber.org/papers/w19414.

Serrano, F. (1995), ‘Long period effective demand and the Sraffian Supermultiplier’, Contributions to Political Economy.

[1] Vedi ad esempio Guajardo, Leigh e Pescatori (2011) e Jordà e Taylor (2013). Jordà e A.M. Taylor (2013) ‘The time for austerity: estimating the average treatment effect of fiscal policy’, NBER Working Paper No.19414, disponibile al link www.nber.org/papers/w19414

[2] Alesina e Ardagna (2010). Altri studi empirici favorevoli all’ipotesi dell’austerità espansiva citati da Guajardo et al. sono Giavazzi e Pagano (1990, 1996) e Alesina e Perotti (1995).

[3] Per essere più precisi, Jordà e Taylor dimostrano che l’indice usato da Guajardo et al., pur andando nella giusta direzione, non elimina completamente la distorsione da causalità inversa. Utilizzano quindi delle tecniche semi-parametriche robuste, basate sull’assunzione che la selezione sia determinata da fattori osservabili, per eliminare questa residua distorsione.

[4] L’utilizzo della spesa militare come variabile strumentale ha ormai una lunga tradizione, nella letterature che studia empiricamente i moltiplicatori fiscali.

[5] Con questo termine ci riferiamo agli investimenti privati non residenziali. Per quanto riguarda i paesi europei, abbiamo utilizzato come fonte i Conti Nazionali forniti da Eurostat e la variabile è ottenuta a partire da Gross Fixed Capital Formation, a cui poi sottraiamo General Government Gross Fixed Capital Formation e Gross Fixed Capital Formation: dwellings; per quanto riguarda gli Stati Uniti, il dato è fornito direttamente dal database FRED, Federal Reserve Bank of St. Louis, come Shares of gross domestic product: Gross private domestic investment: Fixed investment: Nonresidential.

– See more at: http://www.economiaepolitica.it/politiche-economiche/domanda-autonoma-crescita-ed-investimenti/#sthash.QSd1lnAs.dpuf