LA MAGGIORE LIQUIDITÀ NON GENERA INFLAZIONE: IL GIAPPONE INSEGNA

Di Emanuela Melchiorre

La Banca Centrale del Giappone ha dichiarato di voler procedere ad un allentamento monetario sia quantitativo sia qualitativo della propria base monetaria. In particolare, aumenteranno gli interventi sui titoli di Stato del Paese fino all’astronomica cifra di circa 530 miliardi dollari (50.000 miliardi di yen). L’operazione riguarderà titoli di stato di tutte le scadenze presenti sul mercato. Saranno incrementati anche gli acquisti di exchange-traded funds (ETF) e di fondi comuni di investimento immobiliare. Dopo l’annuncio, dato a borse aperte, il Nikkei, che era rimasto per tutta la giornata in territorio negativo di circa 2 punti percentuali, ha terminato la giornata con un +2,2%.

La base monetaria del Giappone continuerà a crescere di 60-70 mila miliardi di yen l’anno (645-755 miliardi di dollari). Questa enorme immissione di liquidità avrà inesorabilmente riflessi sul mercato delle valute, dove lo yen ha velocemente perso l’1,5% sul dollaro, scendendo a quota 94,17, mentre rispetto all’euro è passato a 120,93, il minimo dall’inizio della settimana. Ma il calo è stato generalizzato anche rispetto alla sterlina, al franco svizzero e al dollaro australiano. Una flessione che giova notevolmente all’industria giapponese, che negli ultimi mesi versava in difficoltà sul versante delle esportazioni.

Questa notizia è interessante su un duplice fronte. Da un lato rappresenta uno stimolante esperimento di politica monetaria che ha il dichiarato obbiettivo di far uscire il Giappone dalla famigerata Trappola della liquidità, ossia da quella zona grigia teorizzata da Keynes, nella quale il Paese nipponico versa già da decenni, caratterizzata da bassi livelli di interesse, e da stagnazione economica. Dall’altro lato tale esperimento politico confermerà le nuove teorie di politica economica che mettono in seria discussione l’assunto che l’aumento della base monetaria generi inflazione o addirittura iperinflazione.

Analoghe scelte di politica monetarie sono state prese e da diversi anni dalla Federal Reserve, negli Stati Uniti. La Federal Reserve recentemente ha pubblicato una lettera economica nella quale affronta l’argomento della correlazione tra base monetaria e inflazione e giunge alla conclusioni diametralmente opposte rispetto alle tradizionali posizioni della teoria economica. L’evidenza economica smentisce infatti l’assunto del perfetto rapporto di causalità tra aumento di moneta e inflazione.

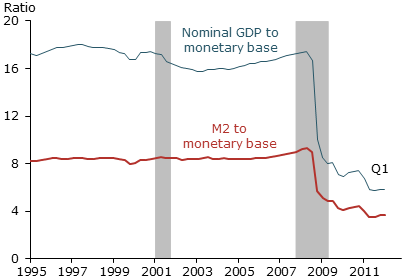

La Federal Reserve ha evidenziato come l’aver triplicato la base monetaria dal 2008 non abbia generato maggiore inflazione. Con tassi di interesse a livelli storicamente bassi e l’economia ancora in difficoltà, il normale processo del moltiplicatore monetario è in panne e le pressioni inflazionistiche restano modeste.

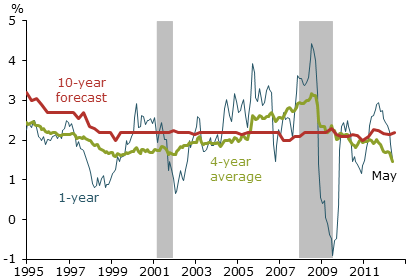

Il presidente e amministratore delegato della Federal Reserve Bank di San Francisco il 2 luglio 2012 ha esposto il seguente grafico che mette in relazione la base monetaria e il tasso di inflazione e ne stima l’andamento su base decennale.

Come spiegare quindi da un punto di vista teorico l’evidenza dei fatti? Una spiegazione critica è che le banche preferiscono detenere riserve in sicurezza presso la Fed invece di concedere prestiti in un’economia in difficoltà e carica di rischi. Il costo opportunità di detenere riserve è basso, le riserve bancarie hanno tassi di interesse molto bassi, mentre i rischi di un prestito o di un investimento in altre attività sembrano alti. Pertanto, a tassi vicini allo zero, la domanda di riserve può essere estremamente elastica. La stessa logica vale per le famiglie e le imprese. Data l’economia debole e l’incertezza, si accumula denaro invece di spenderlo. In poche parole, il moltiplicatore monetario non funziona.

Questo significa che i rapporti storici tra l’importo delle riserve, l’offerta di moneta, e l’economia è improbabile che rimanga tale in futuro. Se le banche sono soddisfatte di detenere riserve in eccesso come un bene fruttifero, il moltiplicatore monetario marginale su tali riserve può essere vicino a zero. Di conseguenza, in un mondo in cui la Fed paga gli interessi sulle riserve delle banche, le teorie tradizionali che raccontano di un collegamento meccanico tra le riserve, offerta di moneta, e, in ultima analisi, l’inflazione non sono più validi. In particolare, il mondo cambia se la Fed è disposta a pagare un tasso di interesse abbastanza alto sulle riserve. In tal caso, la quantità di riserve detenute dalle banche americane potrebbe essere estremamente grande e avere solo piccoli effetti su, per esempio, lo stock di moneta, il credito bancario, o l’inflazione.

Un’ulteriore spiegazione nella con perfetta corrispondenza tra aumento della base monetaria e aumento dell’inflazione risiede in un considerazione di carattere più generale. In un sistema economico che opera ben sotto la piena occupazione degli impianti e della forza lavoro, uno stimolo alla domanda non si manifesta con un aumento della inflazione, perché dal momento in cui la teoria aveva formalizzato la relazione tra la base monetaria e il livello dei prezzi ed oggi si è verificato un fenomeno, quella della “globalizzazione” della economia mondiale che consente di adeguare l’offerta di molti beni e servizi alla crescente domanda senza tensioni su relativi mercati, se non indirettamente attraverso una pressione sulle materie prime la cui offerta è più lenta ad adeguarsi. A parte alcuni circoli ristretti, queste riflessioni non investono la politica e la politica economica europea, il mondo accademico è quasi assente.

È così spiegato il perché l’aumento della base monetaria non genera un aumento dell’inflazione. Un passaggio successivo però è quello di considerare l’aumento di base monetaria uno strumento utile per uscire dalla crisi recessiva di questi anni. In questo senso l’esempio del Giappone si pone nella sua massima evidenza.

Per immettere liquidità nel sistema, il governo giapponese invece di indebitarsi ulteriormente (il rapporto tra debito e Pil in Giappone è oltre il 200 per cento) delega alla banca centrale il compito di stampare moneta e immetterla nell’economia acquistando il debito pubblico, sia breve sia a lunga scadenza. In pratica il debito pubblico verrà travasato dalle banche alla banca centrale ad un ritmo mensile dell’1 per cento per i prossimi due anni (raddoppiando il ritmo della Federal Reserve che dal 2008 sta acquistando dalle banche mensilmente debiti pari allo 0,50 per cento del Pil).

Il piano di rilancio giapponese prevede anche importanti stimoli fiscali all’industria. La ripresa industriale, l’aumento delle esportazioni, facilitato da una moneta progressivamente più debole, e la ripresa economica conseguente faranno a loro volta aumentare le entrate fiscali con le quali ripagare il debito nelle mani della banca centrale.

È possibile tracciare un parallelo con la situazione europea che assomiglia sempre più a quella del Giappone nei primi anni della deflazione. La politica di austerità alimenta una spirale deflattiva dalla quale potremmo non uscire per un decennio. Per seguire l’esempio del paese del sol levante, occorre un segnale forte capovolgendo il ruolo della Bce, trasferendo il debito pubblico dei paesi della periferia nei loro bilanci. Una rivoluzione, questa, che difficilmente verrà apprezzata dai tedeschi, ancora atterriti dai ricordi dell’iperinflazione della Repubblica di Weimar. Essi infatti continueranno a godere dei “dividendi dell’euro” a scapito delle Nazioni periferiche e dell’Europa Meridionale. L’euro infatti evita alla Germania quelle rivalutazioni che con il marco sarebbero state inevitabili ed in tal modo la Germania erode, a suo vantaggio, quote di export agli altri Paesi dell’Unione, cui all’opposto l’adesione all’euro impedisce il riaggiustamento tramite la svalutazione.

Questa politica della Germania si ammanta di una giustificazione nobile: la lotta all’inflazione. In realtà quella tedesca è una scelta cinica e miope, che spingendo le economie degli altri Paesi europei verso la recessione distrugge le fondamenta dell’euro e mina le basi della stessa Unione Europea.